미국환율 비관전망: 2022-23년 1400 -> 1700

[미국일상] 미국환율 비관전망: 2022-23년 1400 -> 1700 에 대해 리뷰하려고 합니다.

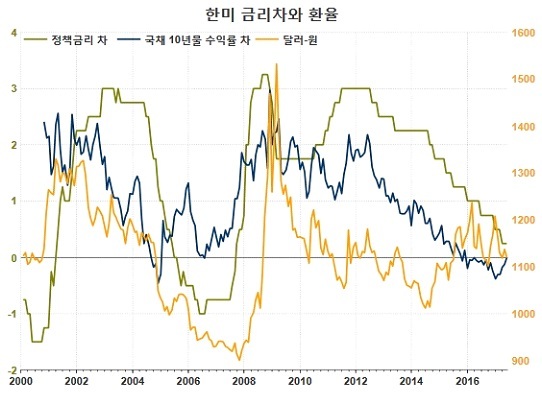

2-3주전 블로그 [미국일상] 미국환율 낙관전망: 22-23년 1400 -> 1200 에서 미국 환율전망을 2022년 1400원 -> 2023년 1200원 으로 예측했는데, 같은 9월에 1400원 돌파가 발생하고, 현재 상황은 해소될 기미가 보이기는 커녕 더욱 악화되는 듯 합니다.

미국 환율 비관전망 : 악화 조건 4가지

악화 전망의 조건은 다음 4가지 입니다.

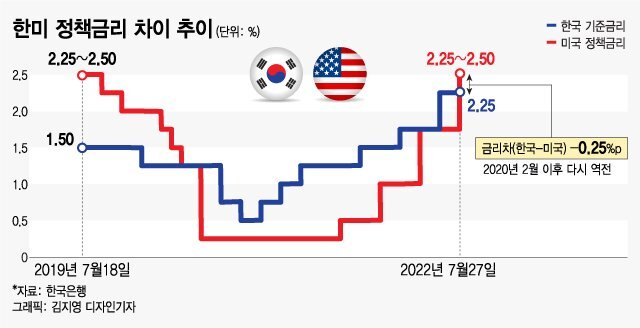

1) 미국 연준이 기준금리를 지속인상하는데, 현재 2.5% 수준에서 내년초까지 4% 수준으로 가는 예상

2) 유럽 및 아시아 금리인상 및 경기침체로 달러를 제외한 다른 통화의 동반 약세 지속

3) 중국 경기침체 및 러-우크라 전쟁으로 세계경제 침체 지속

4) 한국 수출경제 이상발생으로 수출입 적자 지속

현재 미국 연준은 자국 인플레를 잡기위해서, 금리인상을 단행하고 강달러를 통해서, 자국 경제안정 및 인플레 억제가 가능한 것으로 판단되어 가고 있지요.

미국 이외에 국가는 경기침체 및 인플레해결에 대한 옵션이 별로 없는데, 다음 2가지가 가능합니다.

한국 선택옵션

옵션1) 미국 금리인상 후, 한국 금리인상

미국과 동일한 금리인상을 하는 것이 좋은데, 대신 자국 경기침체가 발생 (* 영국, 독일 등 유럽국가 선택)

옵션2) 미국 금리인상 후, 한국 금리유지

미국 대비 저금리를 유지로, 자국 경기활성화 대신 외국자금 이탈 및 인플레 통제가 어려움 (* 일본, 중국 선택)

그럼, 한국은 어떤 선택이 가능할까요?

현재까지 일본, 중국의 선택한 저금리 유지로 버티어 보려지만, 결국엔 일정 수준 갭으로 미국 금리인상을 따라갈 수 밖에 없을 것이고, 기업부채 및 가계부채에 타격을 가져오면 내수경제는 침체국면으로 전환되겠지요.

아래는 미국 환율전망에서 비관치를 상정한 것이고, 비관치에 대한 대책을 가져가는 것이 필요한 시점인 듯 합니다.

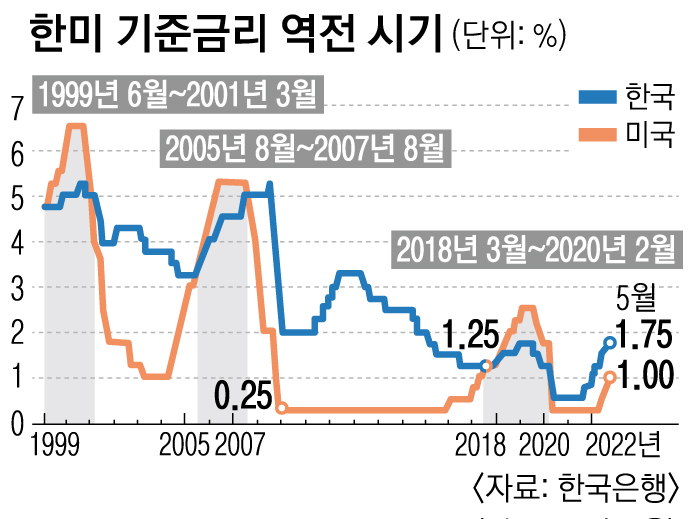

이전에 미국 연준이 고금리 정책을 구사했던 케이스분석을 보면, 금리인상 기간이 거의 2년 정도 지속되는 경향입니다.

케이스1) 1999년 6월 - 2001년 3월 : 6.5% 수준

케이스2) 2005년 8월 - 2007년 8월 : 5.25% 수준

케이스3) 2018년 3월 - 2021년 2월 : 2.5% 수준

케이스4) 2022년 7월 - ? : 현재 3.25% (* 2023년 4-5% 수준 예상)

미국 금리 5% 수준 : 미국 환율 비관전망 1,500-1,700원

일단, 미국 금리가 2023년 상반기 4-5% 수준으로 간다는 가정으로, 환율을 비관적 전망을 해보면 아래와 같네요.

- 2022년: 1400 중반 - 1500원 중반

- 2023년: 1500 중반 - 1600원 후반

- 2024년: 1700 초반 - 1600원 중반

실제 1500원 이상을 예상하는 것에 금융전문가들은 부정적이지만, 항상 미래는 예측한 이외의 팩터가 발생하기 때문에 1700원대까지 환율예상으로 대책을 생각하는 것은 대책으로 추천합니다.

특히, 한국경제가 지난 5년간의 반기업 정책으로 망가진 이후에, 미국의 환율전쟁을 감당한 적절한 내수시장이나

수출엔진이 없는 한국은 더욱 험난한 2년간의 시련을 대비해야 할 듯 하네요

한국 기업 및 개인들에게 고난의 시간이 될 수가 있는데, 오히려 해외거점으로 비즈니스를 하는 방안이 고환율을 헤지하는 하나의 방안이 될 것 같고, 대기업들은 해외매출이 지속발생하므로 나름 대책이 가능한데, 중소기업이 특히 문제가 있겠지요.

개인차원에선 금리인상으로 발생하는 이자부담을 2년간 버티는 것이 필요하고,

판단에 따라 보유한 부동산 매각을 하는 것도 방법일 것이고,

해외유학을 보낸 가계에서는 2년간 15-20% 높아진 현지 등록금+생활비 를 부담하는 상황이 되겠네요.

[미국일상] 미국환율 낙관전망: 2022-23년 1400 -> 1200

[미국일상] 미국환율 낙관전망: 2022-23년 1400 -> 1200 [미국일상] 미국환율 낙관전망: 2022-23년 1400 -> 1200 에 대해 리뷰하려고 합니다. 미국 환율 낙관전망 : 2022-23년 1400 -> 1200 작년말부터 환율변동이

stephan-review.tistory.com